【相続税】書面添付制度とは?メリット・デメリットを徹底解説!

相続財産を取得した際、私たちは税申告を行い、相続税を支払う必要があります。

正しく申告ができていれば、自身で申告した通りの相続税を支払えばいいのですが、申告内容に不足や誤りがある場合、税務署からの税務調査が実施されることがあります。

2022年現在、全相続税申告のうち4~5件に1件の割合で税務調査は行われています。

そして、一度税務調査の対象となると80%以上の確率で追加課税となってしまいます。

そんな絶対に避けたい税務調査ですが、実は今回お話しする「書面添付制度」を活用することで、税務調査に選ばれる可能性を低くすることができます!

書面添付制度とは

書面添付制度は、「税務署に代わって、税理士が納税者を調査しました」という書面を作り、相続税の申告書に添付して提出する制度のことです。

書面添付制度のメリット

①税務調査が省略される

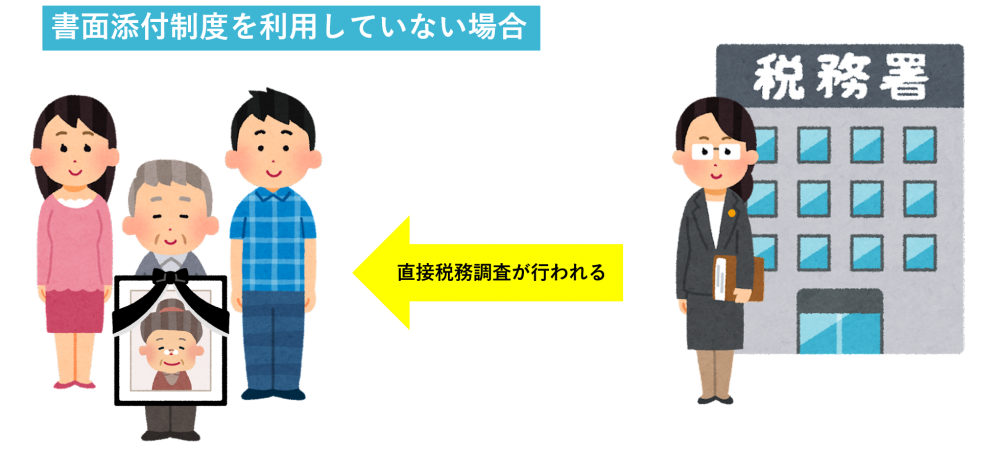

本来税務調査が行われる場合、調査官が納税者の自宅に来訪し、納税者に対して質問の雨を降らせることになります。

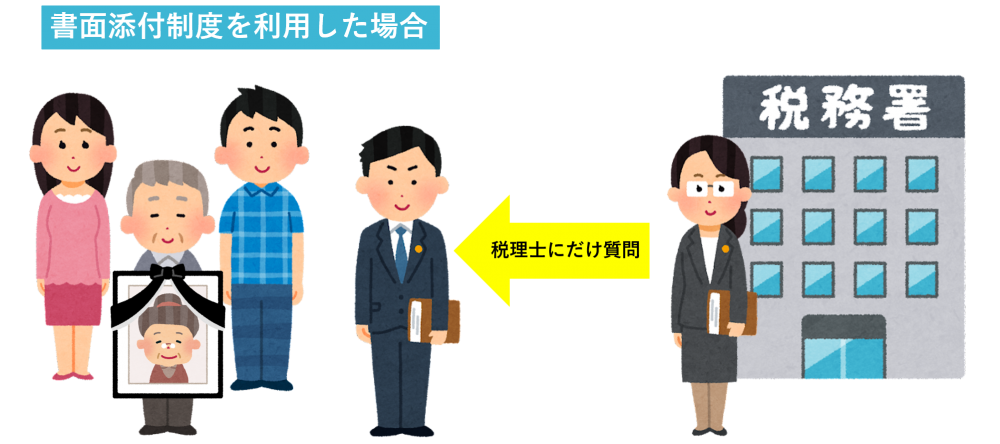

しかし書面添付制度を利用している場合には、万が一税務署側で疑問点や不明点があったとしても、税務調査の前に、税理士に対して意見聴取が行われます。

そしてここで疑問点が解消されれば、相続税の税務調査が省略されることがあるのです。

②税務調査率が下がる

そもそもこの制度が創設された目的は、税申告書の信頼性を高めることにあります。

税務調査で指摘されそうな内容について、税理士が事前に調査・検討した旨を書面にして申告書に添付しているため、税務署に対して既に専門家である税理士から説明がなされている状態になります。

そして、もし添付書面を受けて税務署側に疑問があったとしても、対応窓口は書面を作成した税理士になります。

二段階で税理士のサポートが入るため、結果として税務調査率が下がることになるのです。

③罰金が科されない

更に書面添付制度を利用することで、たとえ税務調査を受けて財産の申告漏れがあった場合でも、通常の場合と異なり、罰金が科されなくなるというメリットがあります。

通常は税務調査で財産の申告漏れを指摘され、追加で税金を支払うときには罰金と利息も支払わなければなりません。

各状況下で支払わなければならない罰金と利息は以下の通りです。

遺産総額基準

| 自主修正申告を行った場合 | 税務調査で指摘された場合 | |

|---|---|---|

| 無申告加算税

※条件:そもそも申告なし |

なし | 5-15% |

| 過少申告加算税

※条件:申告あり、ただし申告した税金が少なかった |

5% | 10-20% |

| 重加算税

※条件:隠ぺいを図り、故意に税金を逃れようとした |

なし | 35-40% |

※【延滞税の税率】(令和3年1月1日以降の期間)

①納期限の翌日から2か月以内:年2.4%

②納期限の翌日から2か月経過:年8.7%

(修正申告の納期限=修正申告書を提出した日)

税務調査が行われるよりも前に自分自身で間違いを申告した場合に科されるペナルティは、上記の表の「自主修正の場合」に当てはまります。

一方、税務調査で間違いを指摘された場合には、自主修正の場合と比べてとても高い税率のペナルティを科せられます。

では書面添付制度を利用していた場合はどうかというと、税務署が税理士に対し質問するなかで間違いが見つかった際に、その時点で申告書を提出しなおすことで自主修正扱いにしてもらえるのです。

万が一間違いがあったとしてもペナルティが科されないのは非常に安心ですよね。

書面添付制度のデメリット

①内容が希薄なものは逆効果

書面添付制度は、税理士から申告書に対する保証書のようなものであるとご説明しましたが、書面添付をしても記載内容が希薄であると逆に調査が足りないのではないかと、税務署から疑われて税務調査を誘発する可能性もあります。

②税理士費用が高くなる

書面添付がなくても税申告はできるため、書面添付制度を有料オプションとして位置付けている税理士事務所も多々あります。

私たちの事務所では、相続税申告のプランの中に書面添付制度の料金も含んでご用意しています。

書面添付制度を活用している税理士事務所

納税者にとっては税務調査やペナルティの心配を減らせるとてもいい制度ですが、実際にこの制度を導入している事務所はごくわずかというのが現状です。

というのも、書面添付制度は資料作成の負担や、適正でない申告書を提出した場合、作成した税理士にまで責任が及ぶおそれがあるからです。

しかし当事務所では、納税者を第一にこの制度を積極的に活用することで万全の税務調査対策を行っています。

良い添付書面とは

では書面には具体的にどのようなことを記載するのでしょうか。

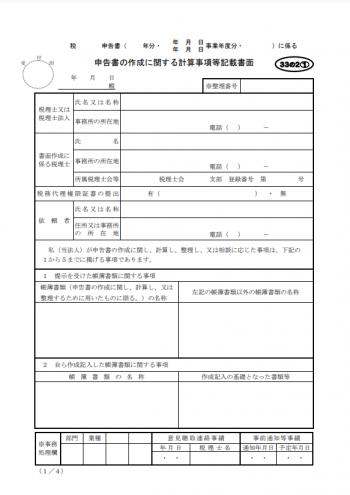

添付する書面の様式は財務省から決められており、例えば以下のような内容を記載します。

・税理士は納税者からどのような資料を預かり、どの書類を作成したか

・どの事項について計算・整理をしたか

税理士が作成した資料、またどの事項について計算・整理をしたのかを記載します。整理した事項の中で特に変動が激しいものについては補足説明を付し、数字の変動からだけではわからない背景について説明することで、申告書の内容を補足することができます。

まとめ

相続税の申告は、法人税や所得税と比べたときに、税務調査が行われる確率が非常に高いものです。

万が一の事態を避け、心理的安全を確保するうえでも、相続税申告は書面添付制度を導入している事務所をお勧めします。

相続税申告に関する無料相談実施中!

当事務所では、相続の専門家が親切丁寧にご相談に対応させていただきます。

当事務所では、相続の専門家が親切丁寧にご相談に対応させていただきます。

初回の面談に限り、無料で相談に対応させていただきますので、是非ご利用ください。予約受付専用ダイヤルは0120-70-2306になります。

お気軽にご相談ください。