相続税の計算方法

相続が発生した場合に、自分は相続税を支払う必要があるのか?これは、どなたでもとても関心の高いところだと思います。

相続税は亡くなられた方の財産総額から基礎控除額(3,000万+法定相続人の数×600万)を引いた額がプラスになる場合は、支払う必要がある可能性があります。

※特例などを適用して、相続税が0円になることもありますが申告は必要になります!

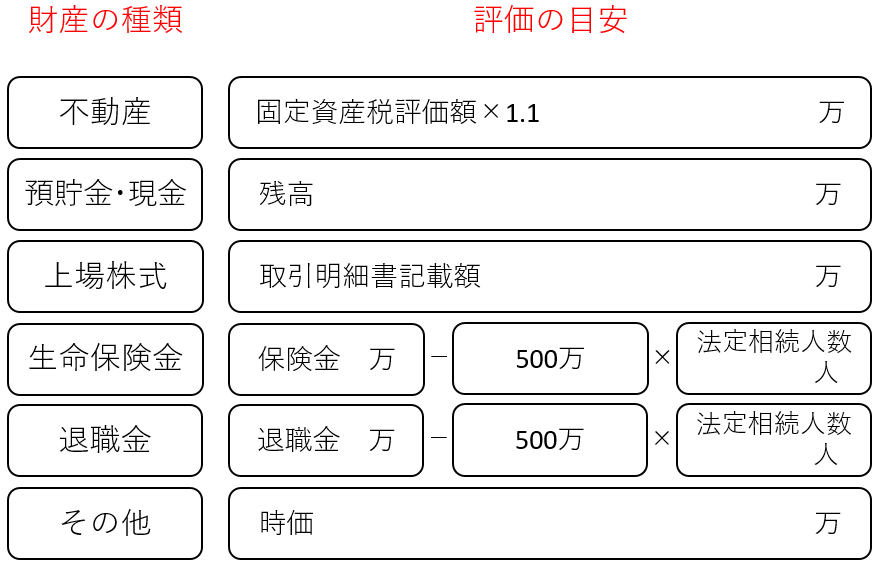

財産総額はいくら?

下記の簡易計算表に金額をあてはめてみてください。合計額が財産総額になります。

基礎控除額はいくら?

3,000万+法定相続人の数×600万が基礎控除額になります。

法定相続人とは?

相続人は法律によって、下記の人に定められています。

1 配偶者は、常に相続人になる (民法第890条)

2 配偶者と共に、下記の親族が相続人になる

(1) 第一順位:被相続人の子供。子供が亡くなっている場合には、孫等の直系卑属。(民法第887条)

(2) 第二順位:第一順位の相続人がいない場合、被相続人の親。親が亡くなっている場合には、祖父母などの直系尊属。(民法第889条①)

(3) 第三順位:上位の相続人がいない場合、被相続人の兄弟姉妹。兄弟姉妹が亡くなっている場合には、その子供である被相続人の甥や姪。(民法第889条②)なお、子供がなくなっている場合と違い代襲相続人となれるのは甥、姪までである。

財産総額から基礎控除額を引いてみて・・・

マイナスになった方

相続税を支払う必要はなさそうです。

ただし、亡くなられた方がご親族名義で口座を作っていた場合(名義預金という)は財産に加える必要があったり、厳密な計算をしてみるとプラスになる可能性があります。

税理士は以下のチェックシートのようにとても多くの項目を確認し、厳密な計算をしています。

相続税の申告のためのチェックシート(国税庁)

財産総額がギリギリ基礎控除額を下回った方や少しでもご不安な方で、すでに相続が発生している方はぜひ無料相談にいらしてください。

無料相談の詳細はこちら>>

プラスになった方

相続税を支払う必要がある可能性があります!

※特例などを適用して、相続税が0円になることもありますが申告は必要になります!

すでに相続が発生している方は相続税の申告をする必要がありますので、無料相談にいらしてください。

無料相談の詳細はこちら>>