相次相続控除

10年以内に連続で相続が発生した人の為の「相次相続控除」

相次相続控除とは?

1度目の相続で被相続人が支払った相続税のうちの一部を、2度目の相続の時に控除できるという制度です。

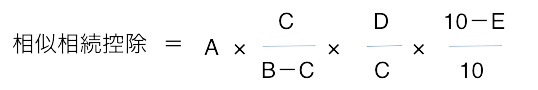

控除額の計算方法

なお、控除できる相続税の税額の計算式は以下の通りとなっています。

・A=今回の被相続人が前回の相続で支払った相続税

・B=今回の被相続人が前回の相続でもらった財産価額

・C=今回の相続における財産価額の合計額

・D=今回の相続で相次相続控除をうける相続人が取得した財産価額

・E=前回の相続から今回の相続までの経過年数(1年未満は切り捨て)

要するに、「前回の相続から今回の相続までの経過年数」×10%を減額した金額

となっています。

相次相続控除が適用できる者の要件

以下の3つの要件があります。すべての要件に当てはまる必要があります。

1.相続人であること

今回の相続の相続人であることが条件です。

そのため、遺言書で財産をもらった受遺者や、相続放棄をして生命保険のみを取得した者などは含まれません。

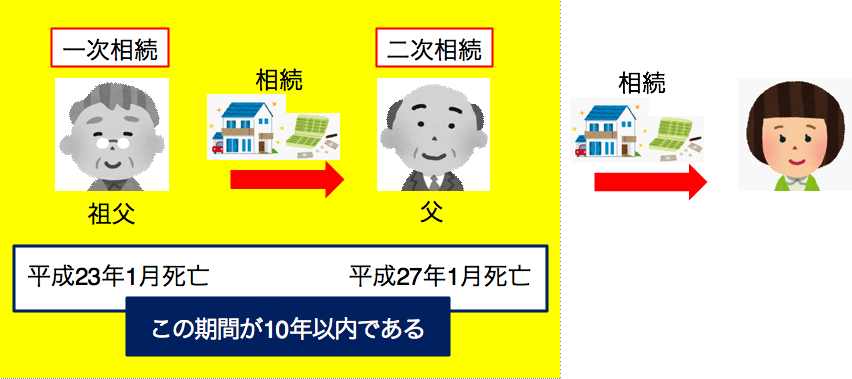

2.今回の相続発生前10年以内に発生した相続により、被相続人が財産を取得していること

連続して10年以内で相続が発生している場合にのみ適用が可能です。

3.前回の相続で被相続人に相続税が課税されていること

前回の相続で被相続人が相続税を支払っていることが要件となります。

例えば、配偶者の税額軽減等で前回の相続では相続税の納税が生じていなかったようなケースでは、この要件には該当しないこととなります。

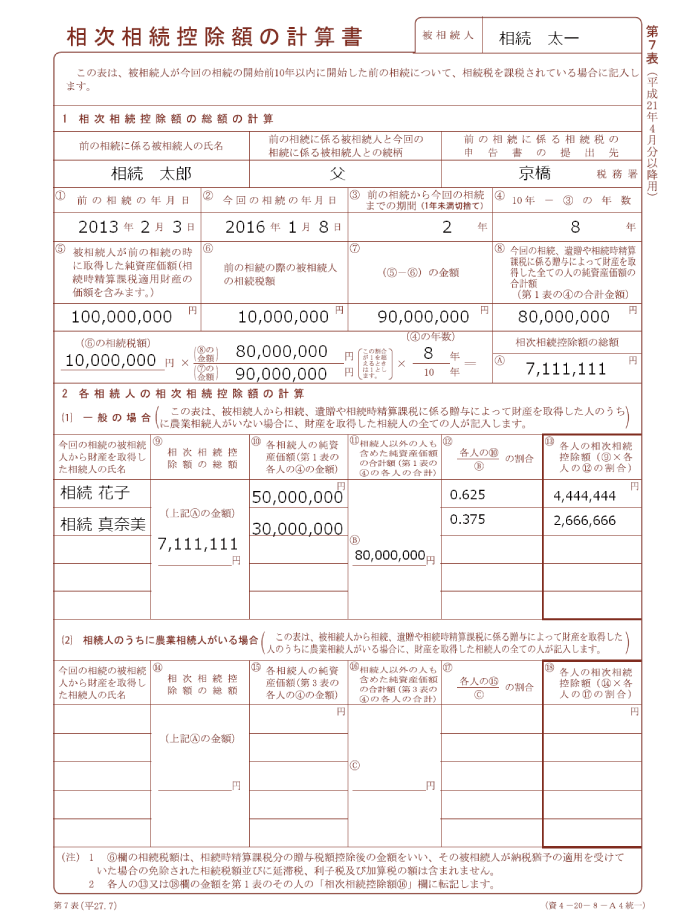

実際の記入例

なお、実際に申告する際には、相続税申告書の第7表にこの情報を記載していきます。

書式の項目に従って記載すれば基本的に迷うところはないでしょう。

上記の計算事例に従った記載例を以下でご確認いただけます。